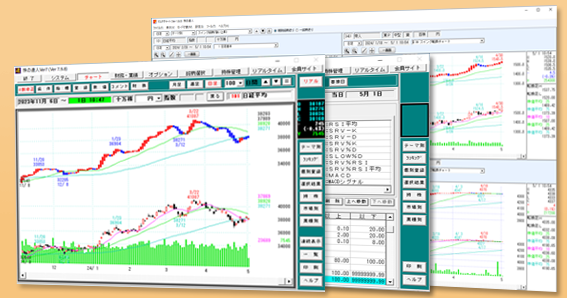

日経平均株価は、日銀ETF買い入れをTOPIX型に変更するとの影響が続いており、寄与度の高いファーストリテイリングを筆頭に大きく下落しています。また個別株もそれによって、下落調整している銘柄も増えてきています。そこで今回は下落調整した銘柄のタイミングを取る際にも有効なRCIの使い方を解説いたします。

RCIはオシレーター指標のなかでも、非常に見やすいのが特徴です。計算方法は一定期間の株価の価格順位と日付の経過日数との相関関係を数値化しています。実際の株価や高安、値幅といったものは考慮されていませんので、様々な銘柄の値動きにも比較的、合いやすいのも特徴です。

RCIの基本的な数値の見方としては、-80%以下で底値圏、+80%以上で高値圏と判断します。買い場を狙う場合、RCIが徐々に下ってきて、0%を割り込み-80%近くまで到達した際に買い場と判断します。もちろん、この前提として、株価のトレンドが上昇トレンドでなければいけません。下降トレンドの状態でRCIが下がっても株価は下げ止まらずに下落し続けてしまう恐れがあります。またRCIは株価の動きに対して、上下に大きく動きやすいという特徴もあり、そこを利用して利益確定の判断も可能です。今回はこのようなRCIの見方・使い方をわかりやすく動画で解説いたしました。ぜひ御覧ください。